Lợi nhuận lao dốc

Theo nhận định của nhiều chuyên gia, sự khó khăn chung của nền kinh tế kéo theo nhu cầu tiêu dùng, khả năng thanh toán của người dân sụt giảm mạnh là nguyên nhân chính tạo nên bức tranh xám màu của ngành tài chính tiêu dùng.

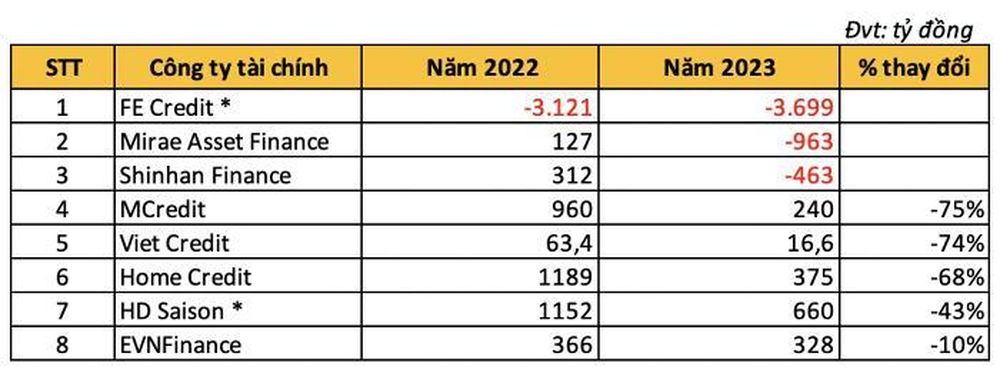

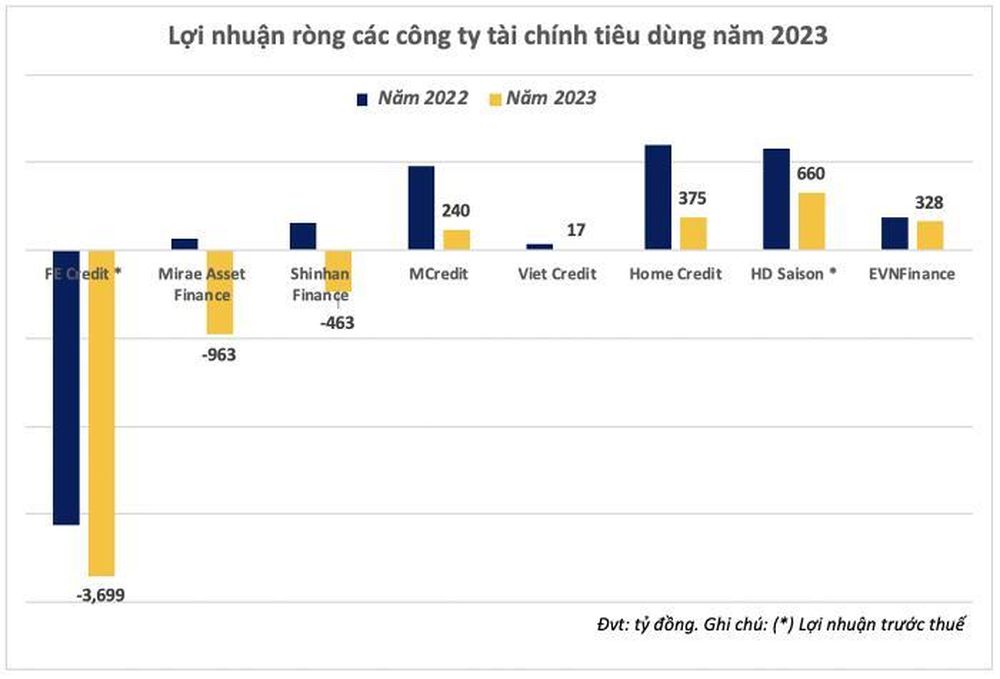

Trong khi vào năm 2022, sự phân hóa giữa các công ty tài chính đã diễn ra khi một số công ty tiếp tục ghi nhận tăng trưởng lợi nhuận, một số thua lỗ hoặc lợi nhuận giảm thì tới năm 2023, xu hướng sụt giảm bao trùm toàn ngành.

Tính đến thời điểm hiện tại, tất cả trong số 8 công ty tài chính tiêu dùng đã công bố kết quả kinh doanh năm 2023 đều ghi nhận lợi nhuận giảm hoặc thua lỗ trong kỳ.

Mới đây nhất, hai công ty tài chính có vốn từ Hàn Quốc Mirae Asset Finance và Shinhan Finance đồng loạt báo lỗ sau thuế lần lượt 963 tỷ đồng và 463 tỷ đồng năm 2023, trong khi năm ngoái cả hai công ty này đều ghi nhận lãi 127 tỷ đồng và 312 tỷ đồng.

Những công ty tài chính từng mang về hơn nghìn tỷ lợi nhuận trong năm 2023 như Home Credit hay HD Saison cũng không tránh khỏi sự ảnh hưởng của thị trường chung khi lợi nhuận sụt giảm lần lượt 68% và 43%. Credit tiếp tục ghi nhận lỗ gần 3.700 tỷ đồng trước thuế.

Nguồn: Diệp Bình tổng hợp

Từng đặt mục tiêu lợi nhuận 1.300 tỷ đồng năm 2023 nhưng Công ty Tài chính TNHH MB Shinsei (MCredit - công ty con của Tập đoàn MB) lại chỉ ghi nhận lợi nhuận đạt 240 tỷ đồng, giảm 75% so với năm trước.

Một công ty tài chính quy mô nhỏ khác là Công ty Tài chính Cổ phần Tín Việt (VietCredit) cũng có lợi nhuận giảm 74% trong năm 2023. Finance là công ty có mức giảm lợi nhuận thấp nhất (10%) trong nhóm kể trên.

"Tín dụng tiêu dùng đang trong giai đoạn khó khăn nhất trong vòng hơn 15 năm qua", ông Lê Quốc Ninh, Tổng Giám đốc MCredit, từng đưa ra nhận định vào cuối năm 2023.

Nguồn: Diệp Bình tổng hợp.

Tín dụng tăng chậm, nợ xấu có nơi lên 20%

Theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến cuối năm 2023, tín dụng toàn nền kinh tế tăng 13,71% so với cuối năm 2022. Trong đó, cho vay phục vụ nhu cầu đời sống đến cuối năm 2023 tăng 7,83% so với cuối năm 2022, tương đương hơn 2,7 triệu tỷ đồng, chiếm 21,19% tổng dư nợ nền kinh tế.

Mức tăng trưởng này được đánh giá là quá khiêm tốn nếu so sánh với mức tăng 22% của cả năm 2022, tuy nhiên đây cũng là xu hướng chung khi tín dụng tăng chậm trong phần lớn năm 2023.

Đồng thời, dư nợ các công ty tài chính tiêu dùng chính thức chiếm tỷ lệ rất nhỏ trong số này. Theo số liệu cập nhật đến tháng 8/2023, dư nợ cho vay phục vụ nhu cầu đời sống của 16 công ty tài chính chỉ chiếm khoảng hơn 5% dư nợ cho cho vay phục vụ đời sống với 135.945 tỷ đồng.

Chia sẻ tại hội thảo về tín dụng đen tháng 10/2023, ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), cho biết tỷ lệ nợ xấu trên tổng dư nợ tiêu dùng toàn hệ thống chỉ ở mức 4% nhưng nợ xấu của các công ty tài chính đến nay đã lên đến 8 - 10% cá biệt có công ty nợ xấu lên đến 20%.

"Nhiều công ty lâm vào tình trạng khó khăn, thậm chí thua lỗ do phải trích dự phòng rủi ro nợ xấu tăng cao", ông Hùng cho hay.

Thực trạng về nợ xấu, trào lưu bùng nợ, cán bộ thu hồi nợ nghỉ việc,... đã khiến cho các công ty tài chính không thể tiếp tục mở rộng cho vay được, thực tế dư nợ không tăng mà còn giảm so với năm 2022 (giảm trên 60.000 tỷ).

Vào cuối năm 2023, dư nợ cho vay của HD Saison đạt 16.086 tỷ đồng, giảm so với năm 2022. Biên lãi thuần (NIM) của HD Saison cũng giảm nhẹ về 29% trong khi đó, chi phí vốn tăng lên 8,2%, cao hơn 2,2 điểm % so với 2022 kéo lợi nhuận của công ty sụt giảm. Số dư nợ xấu của HD Saison ở mức 1.225 tỷ đồng, tương ứng tỷ lệ nợ xấu 7,6%, tăng cả về giá trị và tỷ lệ so với năm ngoái.

Ông Đàm Thế Thái, Phó Tổng Giám đốc HD Saison, cho rằng trong bối cảnh khó khăn, việc duy trì được khả năng bán hàng, có tăng trưởng, có giải ngân thì đã là một nỗ lực lớn của công ty trong năm qua.

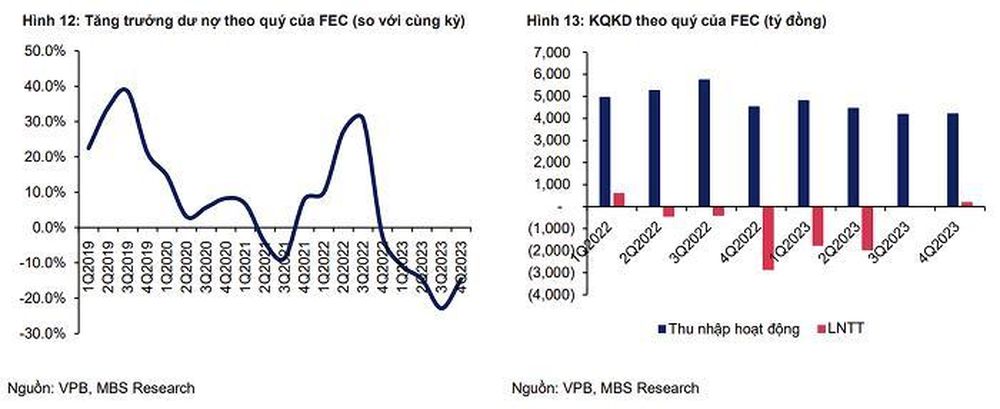

FE Credit, công ty tài chính có thị phần lớn nhất thị trường, cũng ghi nhận tăng trưởng dư nợ âm trong cả năm 2023. Tỷ lệ nợ xấu và nợ nhóm 2 của FE Credit lần lượt ở mức 17,8% và 11,9%, đều tăng so với cuối năm trước.

Còn tại VietCredit, sau khi gia tăng trong 4 quý liên tiếp, nợ xấu của công ty đã đạt đỉnh vào cuối quý III. Sang tới quý IV, số dư nợ xấu đã giảm xuống 853 tỷ đồng, tương ứng tỷ lệ nợ xấu 18,47%.

Đại diện của VNBA cho rằng có nhiều nguyên nhân khiến cho nợ xấu của các công ty tài chính tăng cao. Ngoài những yếu tố khách quan với khó khăn chung còn có những yếu tố chủ quan và rất nguy hiểm mà chưa có chế tài xử lý đó là khách hàng cố tình không trả nợ, bùng nợ, thậm chí cán bộ công ty đến đòi nợ hoặc nhắc nợ thì chống đối, tố cáo, vu khống cán bộ là dùng biện pháp manh động để đòi nợ đến chính quyền.

Theo các chuyên gia, hiện nay thị trường tài chính tiêu dùng tại Việt Nam vẫn đang thiếu một hành lang pháp lý đủ sức vừa chế tài, quản lý được việc các doanh nghiệp cho vay sai quy định cũng như vừa bảo vệ được những doanh nghiệp làm đúng, tạo ra sự phát triển lành mạnh của thị trường tài chính tiêu dùng.

Tín hiệu phục hồi xuất hiện?

Các chuyên gia kỳ vọng nền kinh tế phục hồi trong năm 2024 sẽ là cơ hội thúc đẩy đà tăng trưởng của nhóm công ty tài chính tiêu dùng, bởi thu nhập hộ gia đình được nâng cao, sức mua quay trở lại.

Đánh giá về triển vọng của năm 2024 của FE Credit, các chuyên gia của Chứng khoán MB (MBS) cho rằng việc công ty tài chính này ghi nhận lợi nhuận trước thuế tăng trưởng dương trong hai quý liên tiếp (nửa cuối 2023) và chất lượng tài sản có dấu hiệu tạo đáy cho thấy áp lực trích lập trong tương lai sẽ giảm dần.

Ngoài ra, đà giảm của tăng trưởng dư nợ cũng bắt đầu chậm lại và tạo đáy trong quý III/2023, làm tăng thêm kỳ vọng rằng FE Credit có thể lấy lại đà tăng trưởng dương trong năm 2024 và đóng góp đáng kể vào khả năng sinh lời của VPBank. MBS cũng đưa ra dự báo rằng tăng trưởng dư nợ của FE Credit có thể đạt 16,1% trong năm 2024.

Kết quả này đạt được một phần do VPBank cùng SMBC đã chủ động thực hiện chiến lược tái cấu trúc toàn diện nhằm vực dậy FE Credit và quá trình này bước đầu đã có những tiến triển tích cực khi doanh số giải ngân của FE Credit đã tăng trưởng trở lại trong hai quý cuối năm.

"Tuy nhiên, các khó khăn chung của lĩnh vực tài chính tiêu dùng được đánh giá vẫn sẽ diễn ra, trở thành một thách thức chưa có điểm dừng trong thời gian sắp tới", thông tin được ban lãnh đạo VPBank đưa ra trong tài liệu đại hội đồng cổ đông năm 2024 sắp tới.

Mặc dù đừng trước nhiều thách thức, mảng tài chính tiêu dùng vẫn tiếp tục được đánh giá là có tiềm năng khai thác lớn trong tương lai. Theo nhận định của Fiingroup, thị trường tài chính tiêu dùng của Việt Nam có triển vọng tăng trưởng lâu dài, khi quy mô hiện chỉ trên 10% GDP, thấp hơn nhiều so với một số thị trường khác trong khu vực ở châu Á - Thái Bình Dương.

Tương đối lạc quan về thị trường, đại hội đồng cổ đông thường niên của EVNFinance mới đây cũng đã thông qua kế hoạch kinh doanh năm 2024 với tổng tài sản là 54.500 tỷ đồng, lợi nhuận trước thuế là 585 tỷ đồng, lần lượt tăng 10% và 43% so với thực hiện 2023.